连续的组合拳利好之后,中国资产重新获得了全球投资者的青睐。开始奋起直追,势必追赶在历史高点的全球其他股市。

恒生指数最新的年涨幅,达到了近30%,恒生指数和恒生科技指数仍然领先A股各大指数,这一波是港股赢了。哪怕A股指数连续10% 涨停两天,其涨幅仍未追上港股。

港股长期被视作最难投资的市场,如果A股是困难级,那么港股就是地狱级。因为同样的公司,放到港股往往估值要打8折起步,破净是大部分港股公司的常态,分红、增速、净现金,流动性。所有的指标要求苛刻。

毕竟,港股市场大多数都不是香港本地企业,缺乏本币持有者,参与者主体是外资和内资,外资赚了钱最终会换美元,内地投资者赚了钱最终归宿也是人民币。港股常常是爹妈不爱,海外和中国的政策,利好不反应,利空全反应。

这让港股的低估值成了惯例,在过去的多年里,不但没有修复估值,反倒是越来越低,这也有了港股在2023年创10年新低的尴尬记录。

过度压制的弹簧,弹性肯定十足。

但在这轮政策组合拳以前,港股就已经开始甩开A股,在涨幅上开始向全球市场靠近。且从中位涨幅,上涨数等数据看,也是港股领先。港股的牛市,并非从政策的催化开始,早在几个月前,大家也基本看到了港股市场更代表中国资本市场的趋势了。

如下图,恒生指数今年中就已经在涨幅上短暂超越过标普,且不断拉大和沪深300的距离

从1年涨幅维度看,港股也开始追及美股标普指数。

港股早已打破了地狱级市场的印象,背后是什么在驱动?这轮牛市,港股是否仍然会是火车头?

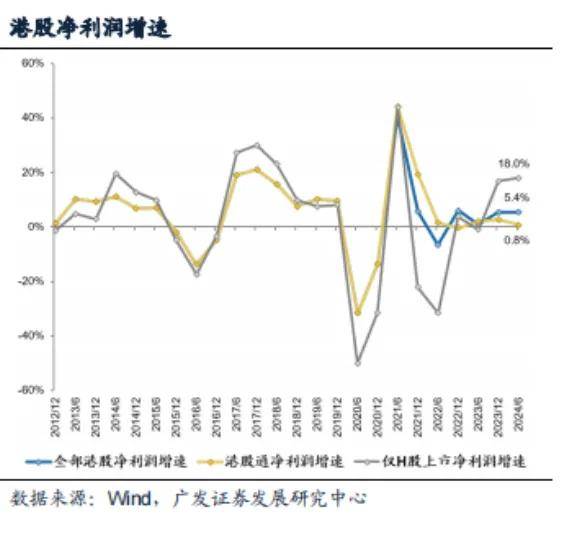

一、回购是核心

从基本面来看,港股和A股,基本都是跟随中国经济,相当一部分国企也是AH两地上市,所以很大一部分港股和A股的业绩表现一致,但从今年上半年的数据看,两地市场的公司增速却出现了一定的差距,港股这边增速高了几个百分点。排除阿里的财年颠倒影响,全部港股的H1利润增速,还是有4%左右。反观A股,利润增速为负。

主要是利润大户和拖后腿大户们导致的分化。

A股整体的增速为负,而港股为正,其中的差异来自于腾讯等互联网公司的业绩表现,腾讯美团大增,阿里大跌,相互对冲后,仍然贡献了数百亿的正利润增长。

拖后腿的部分,港股有大批量内房股大额亏损,但大量公司也同比出现了减亏。而A股拖后腿的还有光伏。两个半斤八两。

总体而言,还是互联网大公司的出色表现带动了港股的业绩表现,在正的增速面前,再加上港股的估值优势,自然涨起来比A股理直气壮。

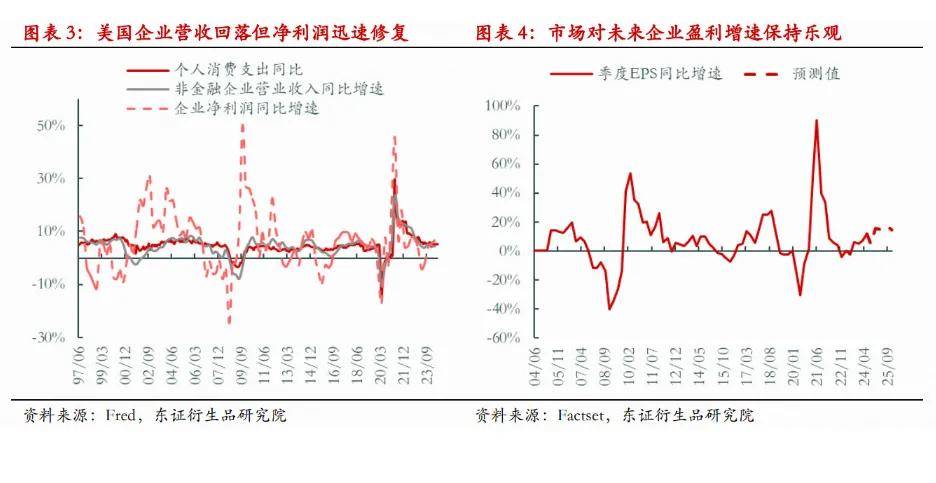

对比美股,港股这个业绩增速还是不够好,算上降息后短期的汇率因素,基本上2024年的业绩增速(美元计价)可以再加一个点,达到5%。但美股仍然有近10%的EPS增速。

汇率是一个不稳定因素,但贬值两年,在过去拖累中国公司美元计价业绩,自然也可以升值两年,放大美元计价业绩。虽然业绩预期上不如美股好,但关键是港股的估值也低得多,都是成长的话,可以低一点估值,但不能一直杀估值。

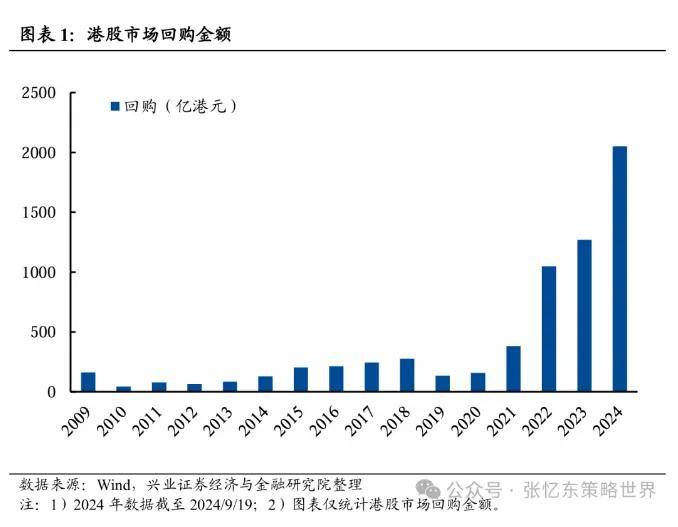

在业绩增长以外,大量的公司增加了分红回购,目前回购金额已经超过2000亿港元。加上分红,港股今年的总体股息率(分红加回购除以市值)超过了4%,领先全球。

大部分的回购都来自于民企,是自发式的回购,一方面自然是稳住股价,但另一方面也是部分公司从美股表现中悟道了,回购也是股东回报和提升企业盈利的重要手段,很多美股公司都是靠回购减少股本实现的EPS增长,回购有双重利好作用。而在股价低位回购,更是事半功倍,例如美团低位回购了2亿股,花了大概200亿,今日股价计算,已经等同于400亿。这笔回购也对美团产生了相当大的正面作用。

回购金额远大于当期利润的超额回购频频发生,阿里京东美团的回购金额都超过了上半年业绩。这表明了态度,低位特殊时间,就得特殊处理,把现金用在合适的时间。

而A股截止目前今年回购数额为1300亿,小于港股,而A股总市值又是港股的两倍,如此一来,对于股价稳定的作用自然远大于A股,这也是在A股持续阴跌的Q3里,港股维持不跌的关键。

单一公司回购,不会利好整个市场,只会正面作用于该股票。

所以港股今年以来的表现也趋于美股化,即头部大公司贡献主要的涨幅,类似于七巨头基本跑赢全场。以上的头部回购企业,基本也是港股头部企业,其股价表现基本也优于港股指数,而截止目前,港股跑赢指数的个股数量只有25%,且大市值股票的涨幅普遍优于指数。

港股真正走向了美股化的道路。但对于回购的态度,还得进一步观察,未来能不能常态化回购,才是港股美股化长牛的关键,美股巨头们几乎每年数百亿美元的大额回购,就跟持续分红一样,是固定项目,不会根据市场状况决定回不回购。

而当下港股上涨过后,这些巨头们的回购金额快速减少,甚至不回购了。而互联网巨头又没有固定的分红规则,灵活回购,可能会让市场上涨过后,总体股东回报水平极速降低,这是当前牛市的隐患。没有分红回购支撑,牛市不过也是新一轮的过山车。

总体而言,从业绩表现和股东回报方面,让港股今年走得更强。从估值表来看,这轮牛市有望实现估值的底部反转,但能否扭转长期下滑的估值?只能是看持续回购,而不是低位灵活回购。并且也需要更多公司用回购替代分红,起到提升EPS、注入市场流动性、避税这三重利好的作用。

从数学上看,破净,PB小于1的公司,越大额分红PB越低,回购才有利于PB不跌。分红转回购,提升固定股东回报比例,才是中国资产重估的关键。

二、收敛定律

而目前港股涨到这里,一个奇怪的现象是,市场距离高位还有相当距离,但是成交额早已创下了历史新高。

按照过去的经验,成交额高点一般是见顶位置,从成交额的数据上看,跟过去的走势有着非常大的重合性。牛市必然伴随着高成交额,熊市必然伴随着低成交额。

成交额跟股票价格挂钩,1亿股交易量,2000元股价就是2000亿成交额,20000元股价就是20000亿成交额。倘若市场涨上去,成交额必然是更容易提升的。

但问题也就来了,那么按目前前几天成交额数据推算,倘若港股A股要破历史新高,那么将看到港股单日7000亿,A股4万亿的成交额,是不是哪里有点不对劲?

且过去一轮牛市,港股的高点难比上一轮高出很多,A股更是一轮比一轮牛市高点低很多,至今07年历史高点遥不可及,而且2014年疯牛时,用杠杆的便利程度远超2007年,但上证指数也无法越过高点,为什么?

首先是市场肯定扩容了,导致钱分流了,同样的钱面对更多的标的,拉不起来,所以同样的成交额只能把指数带到20000点,可以看到中国市场这几年的IPO都增加了很多股票,而IPO基本上对指数没有帮助,反倒很容易进指数埋雷。港股在2024年8月的总市值与2017年9月相当,都是31万亿,但是,当时恒指为27000点,而24年8月为18000点。

而观察美股的成交额和指数曲线又能看到,美股的成交额则是缓慢膨胀,且指数增幅大于成交额增幅。这说明美股不像中国市场,暴涨暴跌,也反应美股成交量是逐步降低的,反应美股的容量是降低的。

基于上述这些点,可以又一个大致的推断:

参考美股,市场成交额极限跟货币量相关,可以看上次顶峰×年货币扩张速度来推算巅峰成交额。随时间推移货币量肯定越来越高,杠杆的便利使用也会助推巅峰成交额,市场的极限成交额是一个容易估算的数字。基于这几年的货币容量和上一个成交额高点可以测算,货币量的极限是真实的,因为有人买有人卖才行,需要真金白银。

比如,庄股可以无限拉升,涨个几千倍很简单,看似市场容易操控股价,但都是自己左右换手,过去几年那些默默无闻拉到几千亿市值的港美股大庄股,一看成交额就露了馅,根本不可能高。

而为什么成交额新高了,市场还在低位呢?这就要看市场容量了,同样的成交额,市场容量越大,也就是股票越多,自然钱越不够,指数就越难到高位。相反,市场容量越小,市场高度自然会比货币膨胀更多。

美股的大面积回购和没有大ipo扩容,导致了美股的总股本数其实是逐渐降低的,这解释了美股的走势和成交额曲线。成交额缓慢膨胀,指数涨得更快。

而反着来想,A股港股为什么成交额破前高了却离高点那么远?大量的增发和IPO,还有上市公司不回购减少股本,反而增发,都是原因。

所以,当下可以用成交额来估算市场是否见顶,成交额巅峰大概率在市值见顶的前后一段时间出现。A股基于2014年的数据测算,港股基于2021年的数据算,A股整体的成交额巅峰预计在3万亿-4万亿间。

港股则在5000-6000亿左右。港股的交易额已经进入观察区间,A股则还有相当大的距离,然而港股距离历史新高,也比A股近得多。往后每天基本上都不难看到刷新成交额新高,但基本上到差不多成交额时,基本也能估计,市场高点,就在前后。

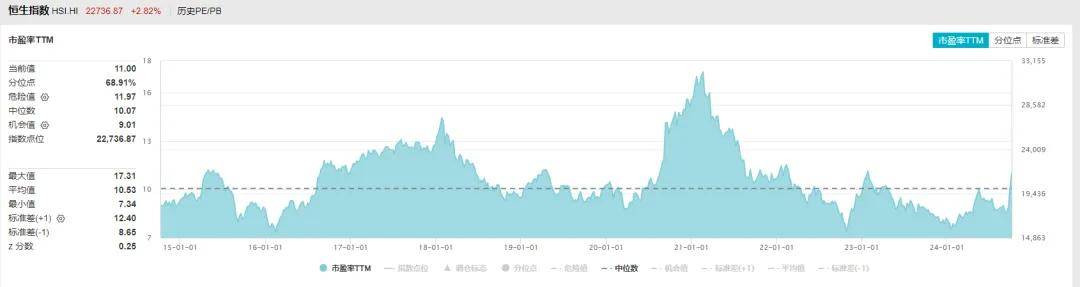

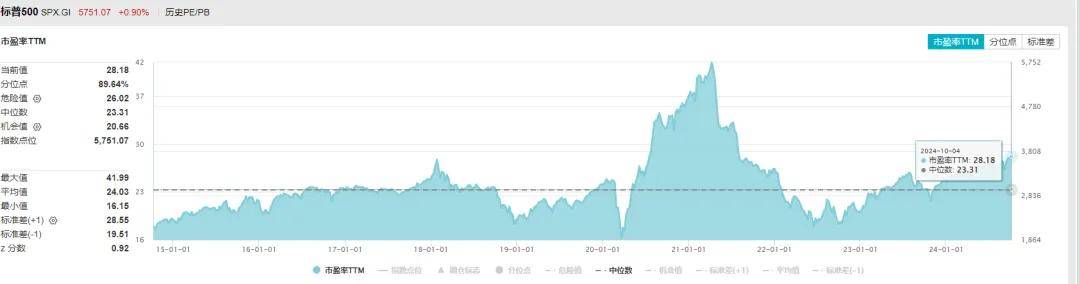

而从估值来看,目前的估值也不算高,港股越过了中位线,而A股估值则是一直比港股高。

相较之下,美股的PE ttm 还有28倍。港股理论上估值到2021年高点水平17倍( 50%),就能创历史新高,A股创新高反而没那么容易。主要是估值,成交额极限和高点距离应该不太支持了。

而港股若估值向美股接近,也会失去吸引力,增速差,分红回购水平也不如,重要的是,当然构成港股高回报的大量巨头是灵活回购的,股价涨了就不回购,股息率双杀。

结语

总体而言,港股过去一段时间的强势可以理解,这轮牛市港股是有机会创历史新高的,但港股能否摆脱地狱市场的称号,还得是看企业分红回购。只要公司认为股价高了就没必要回购,基本上市场很快就会缺乏足够的增量资金维持高估值,然后就又是过山车走势。

而相比A股,港股成交额极限就在眼前,A股甚至还有万亿的成交资金增加空间,意味着短期A股的涨幅将跑赢港股,有更大的短期波动空间,但不要忘了,A股的公司盈利增速为负,而港股领先不少。盈利向下,估值就别谈修复了。短期不可预测,但把时间拉到2年-3年,港股大概率仍然能在长期表现上胜过A股。