财联社9月27日讯(记者 高艳云)中证协修订《证券公司投行业务质量评价办法》并向行业征求意见。一是总结评价期间的经验,完善股票保荐业务执业质量履职尽责评价指标;二是突出对服务新质生产力和关键核心技术的引导作用,优化“投行支持高水平科技自立自强”专项评价指标;三是压实承销机构定价责任,新增“新股估值定价能力”专项评价指标。

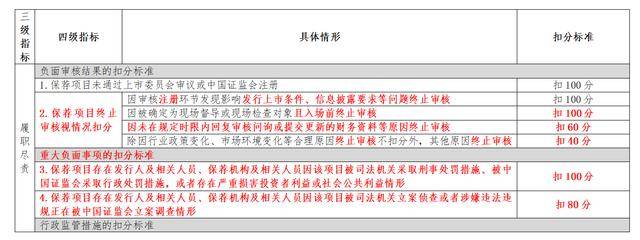

具体来看,以下7个方面要被扣“100分”:

保荐项目未通过上市委员会审议或证监会注册;

因审核注册环节发现影响发行上市条件、信息披露要求等问题终止审核;

因被确定为现场督导或现场检查对象且入场前终止审核;

保荐项目存在发行人及相关人员、保荐机构及相关人员因该项目被司法机关采取刑事处罚措施、被证监会采取行政处罚措施,或者存在严重损害投资者利益或社会公共利益情形;

公司被限制业务活动、被撤销或暂停保荐业务资格,暂不受理与行政许可有关文件,董事、监事、高级管理人员因对公司违法违规行为负有责任被认定为不适当人选或者被采取证券市场禁入、公开谴责,公司被采取责令更换董事、监事、高级管理人员或限制其权利;

一定期限内不接受其提交的发行上市申请文件、信息披露文件;

一定期限内不接受其提交的发行上市申请文件、信息披露文件。

明确保荐项目存重大负面等扣分标准

在完善股票保荐业务执业质量履职尽责评价指标方面,《评价办法》修订稿修订内容包括以下方面。

一是明确保荐项目存在重大负面事项的扣分标准。

保荐项目存在发行人及相关人员、保荐机构及相关人员因该项目被司法机关采取刑事处罚措施、被证监会采取行政处罚措施,或者存在严重损害投资者利益或社会公共利益情形,扣100分;保荐项目存在发行人及相关人员、保荐机构及相关人员因该项目被司法机关立案侦查或者涉嫌违法违规正在被证监会立案调查情形,扣80分。

二是完善保荐项目终止审核情形的扣分标准。

因审核注册环节发现影响发行上市条件、信息披露要求等问题终止审核,扣100分;因被确定为现场督导或现场检查对象且入场前终止审核,扣100分;因未在规定时限内回复审核问询或提交更新的财务资料等原因终止审核,扣60分;除因行业政策变化、市场环境变化等合理原因终止审核不扣分外,其他原因终止审核,扣40分。

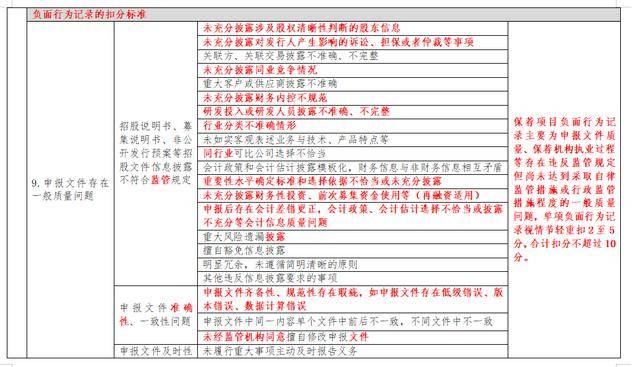

三是完善保荐项目负面行为记录的范围及扣分标准,设定合计扣分上限。

第一,细化了申报文件存在一般质量问题的情形,尤其是招股说明书、募集说明书、非公开发行预案等招股文件信息披露不符合监管规定的情形,以及申报文件的准确性、一致性问题。

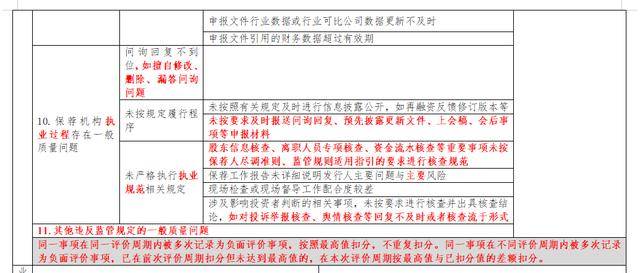

第二,细化了保荐机构执业过程存在一般质量问题的情形,包括问询回复不到位,如擅自修改、删除、漏答问询问题,未按规定履行程序以及未严格执行执业规范相关规定的具体情形。

保荐项目负面行为记录主要为申报文件质量、保荐机构执业过程等存在违反监管规定但尚未达到采取自律监管措施或行政监管措施程度的一般质量问题,单项负面行为记录视情节轻重扣2至5分,合计扣分不超过10分。

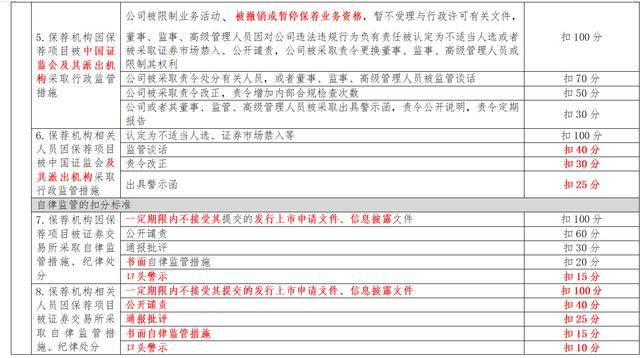

四是适当调整行政监管措施和自律监管措施的扣分标准。

行政监管方面,新增保荐机构因保荐项目被证监会及其派出机构采取撤销或暂停保荐业务资格行政监管措施的,扣100分。保荐机构相关人员因保荐项目被证监会及其派出机构采取行政监管措施的,相关人员被采取监管谈话的,扣40分;相关人员被责令改正的,扣30分;相关人员被出具警示函的,扣25分。

保荐机构因保荐项目被证券交易所采取自律监管措施、纪律处分的,若被采取口头警示的,扣15分。相关人员因保荐项目被证券交易所采取自律监管措施、纪律处分的,倘若被采取一定期限内不接受其提交的发行上市申请文件、信息披露文件的,扣100分;被公开谴责的,扣40分;被通报批评的,扣25分;被采取书面自律监管措施的,扣15分;被口头警示的,扣10分。

股票保荐项目评价采取扣分方法,在保荐项目基础分值上,根据涉及的负面评价事项与扣分标准进行扣分,直至0分。首次参与评价的保荐项目,统一设定100分为基础分值。

新增两项“投行支持高水平科技自立自强”指标

修订稿优化“投行支持高水平科技自立自强”指标。结合《资本市场服务科技企业高水平发展的十六项措施》《关于深化科创板改革服务科技创新和新质生产力发展的八条措施》等要求,进一步优化投行支持高水平科技自立自强的功能导向,在“投行支持高水平科技自立自强”专项评价指标中,新增两项标准:

一是作为新质生产力的典型代表,在新产业新业态新技术领域突破了关键核心技术;

二是拥有的核心技术经国家主管部门认定具有国际领先、引领作用或者对于国家战略具有重大意义。

新增“新股估值定价能力”专项评价指标

为督促证券公司提升新股定价能力,提高新股投资价值报告质量,修订稿增加“新股估值定价能力”专项评价指标。

一是定价能力评价标准,考虑破发、发行价格偏离度等情形。

破发指标的设定,主要是考虑新股发行中,后市表现是投资者最为关注、也是直接关系其切身利益的核心要素,综合考虑上市首日市场情绪、政策影响等其他因素。

价格偏离度指标的设定主要考虑到通过新股上市后一段时期内二级市场加权平均收盘价与发行价格比较,可部分体现证券公司定价能力的合理水平。因此以新股上市后首日、首周、首月、半年内二级市场加权平均收盘价与发行价格比较来确定价格偏离度指标计算方式。

二是投价报告质量评价标准,考虑估值、盈利预测等情形。

投价报告估值指标的设定主要考虑到投价报告对新股定价起到重要的参考作用,合理的估值定价能进一步保护投资者合法权益。综合考虑当期市场波动、政策影响等,以投价报告估值均值与新股上市后首日、首周、首月、半年内二级市场加权平均收盘价比较来确定投价报告估值指标计算方式。

投价报告盈利指标的设定主要考虑到其体现了企业未来盈利能力的预测数据,为投资者提供关于企业未来经济活动和财务状况的预期,相对准确的盈利预测有助于投资者评估企业的投资价值和风险。

考虑到投价报告中的盈利预测是投资者评估企业投资价值的重要依据,对于促进资本市场的高效运作和保护投资者利益具有重要意义。

(财联社记者 高艳云)